Последние годы финансовые рынки действовали под знаком низких или нулевых процентных ставок, череды монетарных стимулов и неадекватного надзора со стороны регуляторов. Теперь пришло время платить за излишества.

Каждый раз, когда центробанки, и особенно, ФРС, прибегали к программам количественного смягчения или снижения учетных ставок, рынок давал один ответ:

- Активы выкупались снова и снова, цены росли.

- Фоновая экономическая активность реагировала слабо.

- Разрыв между 10% состоятельных людей и остальными гражданами ширился.

- Покупательная способность дремала.

- Мегакомпании за счет дешёвых денег выкупали собственные акции, толкая цены ещё выше и создавали иллюзию растущих доходов, которых на деле не было.

Теперь перед главным режиссёром этого спектакля, ФРС, замаячила неизбежная необходимость исполнять кредитные обязательства. Каким же образом Штаты будут выкручиваться? Используют способ, нарастить баланс ещё больше? По оценке экспертов это произойдёт в течение весенне-летних месяцев.

Между тем:

- по данным 3 квартала прошлого года, долговая нагрузка США относительно собственного ВВП составляла более 320%;

- долги американских экономических секторов, домохозяйств, нефинансовых и финансовых отраслей, правительства — за 3 квартала 2019 увечились на 9 трлн;

- сейчас Штаты спасают ликвидность, жертвуя 6 трлн.

Иллюзия очевидна. Текущий ход способен лишь стабилизировать долговой рынок и то, ненадолго.

Лучшие Трейдеры

Лучшие ТрейдерыНемалую роль в событиях сыграл Федрезерв с его энергичной политикой и заявлениями будто ситуация контролируется и рынкам, при любом форс мажоре, ничего не грозит.

В результате:

- Инвесторы доверяли регулятору, пока не настал момент, когда ни времени, ни места для манёвра у ФРС не осталось.

- Вкладчики начали нажимать кнопку Sell и Федрезерв попал в затруднительное положение.

- Сейчас фиатные рынки потеряли 25–30%, что является весомой коррекцией. Но, навряд ли регулятору удастся перезапустить новое ралли.

Как только условия складываются для сокращения потребления, экономика не способна удержаться на ногах и начинаются дефолты. Сейчас почва для очередного краха готова. Наш журнал Mining-Bitcoin допускает, что, возможно, Федрезерв и удержит кредитно-финансовые рынки, но восстановить реальный сектор экономики так же быстро не сумеет. Тем более в условиях растущей безработицы, банкротства малого и среднего бизнеса, сокращения рабочих мест.

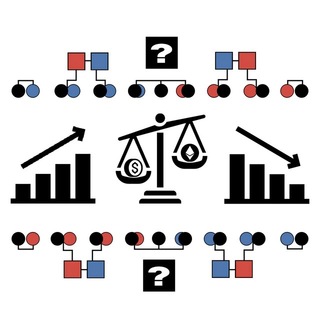

Только, драматизм момента в том, что ФРС не успела ужесточить ставки и теперь регуляторам просто некуда отступать. Разве что в отрицательную зону, что уже само по себе инвесторами нормально не воспримется. Видимо, поэтому вкладчики обратились к более вечным ценностям, чем напечатанные дензнаки — металлам. Некоторая часть диверсифицирует в технологии в лице криптовалют, где первое место по востребованности занимает Биткоин.

А вы насколько сейчас доверяете бивалютной корзине USD/EUR и доллару США в частности?