Содержание

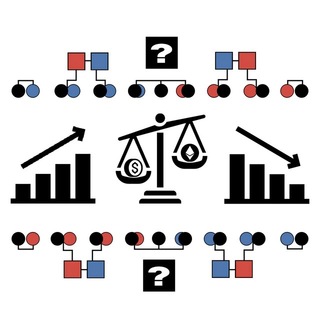

Криптоидустрия переживает «криптозиму» – ожидаемая и прогнозируемая точка зрения на текущем крипторынке. Во втором и третьем квартале этого года можно наблюдать значительные потери крипторынка (около $2,25 трлн).

Однако данные, собранные консультационной технофирмой Capgemini за июнь 2022 года показывают, что рынок, тем не менее, продолжает свою активность. Процент инвестиций крупных игроков (HNWI) в криптоактивы достигает 71%, а для возраста младше 40 лет – эта цифра доходит до 91%. На первом месте по популярности находятся инвестиции в цифровые активы, затем биржевые фонды (ETF), и на последнем месте – метавселенная.

Иными словами, дело не столько в потере интереса к этому рынку, сколько в том, что сам рынок проходит нормальную стадию подготовки к подъему и отсеивания слабых, ненадежных проектов.

Вот 3 основные причины, по которым, как мне кажется, возникла криптозима в этот раз:

1. Решительная политика ФРС

Слишком осторожная финансовая политика США за последние 2-3 года привела к займам по исторически минимальным ставкам. 15 июня Федеральная резервная система (ФРС) повысила ключевую ставку на 75 базисных пунктов (б. п.). Такое ужесточение мер объясняется тем, что ФРС пытается обуздать инфляцию, которая уже в сентябре достигла 8,2% в годовом соотношении. Таких высоких показателей ставки не было с января 2008 года, сообщает CNBC.

Это неизбежно повлекло за собой повышение ставок по депозитам и кредитам. Увеличилось количество переводов денег из высокорискованных активов в защитные. Последние приобретают большую инвестиционную привлекательность в стремительно изменяющихся условиях финансового рынка. Акции, криптовалюты и прочие рискованные инвестиции стали терять свои позиции.

Падение и рост ставки автоматически изменяют доходность финансовых активов, в частности, облигаций США. Чтобы увеличение коэффициентов депозитных ставок стало привлекательным для инвесторов, государственная политика США должна быть направлена на повышение правительственных ставок. Как только показатели без рисковых проектов возрастают, сразу начинают свой рост и вложения в рискованные активы. На это и делают ставку крупные инвесторы. Особенно интересными становятся компании высоких рисков — такие, которые не имеют свободного финансового потока (FCF), и у которых низкие «чистые» показатели прибыли (EBITDA). В этом числе обычно рассматриваются технокомпании с быстрым ростом, и чаще всего ставка делается на мощности проекта.

2. Изменение тенденций на финансовом рынке.

Лучшие Трейдеры

Лучшие ТрейдерыПоявляются серьезные инвесторы, резко возрастает капитал. Стремительные изменения создают прекрасную почву для возникновения новых, инновационных форматов и стратегий развития рынка инвестиций. Это означает новую ступень развития цифрового сектора. Уже с 2020 года криптовалюты, особенно Биткойн, превратились в востребованный финансовый инструмент. И у них есть вполне реальные шансы встать в один ряд с другими биржевыми активами, правда, с небольшой поправкой на повышенный риск.

Но неутешительные тенденции на фондовом рынке влияют и на сектор «цифрового золота». По мнению Goldman Sachs, следующий год с большой вероятностью может стать годом обвала мировых фондовых рынков. Взаимозависимость с фондовым рынком и стала одной из причин сегодняшнего кризиса на цифровом рынке.

3. Проблемы регулирования на государственном уровне

Этот год стал для криптовалютной индустрии периодом серьезной реструктуризации.

Возрастающий рынок “цифрового золота”” всё больше привлекает внимание государственных структур. Каждая страна на сегодняшний день в той или иной мере разрабатывает регулирующие механизмы на законодательном уровне. Финансовые технологии вызывают не просто интерес, а желание встроить «цифровое золото» в существующую финансовую систему, интегрировать её с традиционными валютами и секторами бизнеса.

Центральными банками разрабатываются концептуальные взаимодействия с новым видом цифровых валют (CBDC). Они помогут регламентировать условии сделок с криптомонетами. Контролирующие органы пересматривают условия получения лицензий, а все новые компетенции тщательно проверяются Межправительственной комиссией по финансовому мониторингу (FATF). Изучение и внедрение цифровых активов на правительственном уровне существенно влияют на тенденции криптовалютного рынка.

Создается положение неопределенности, застоя, что препятствует созданию, разработке четких механизмов выхода и развития. Отсутствие законодательной базы не только мешает развитию цифрового сектора, но и создает предпосылки для снижения цен в скором будущем. Такая динамика государственного регулирования неприемлема для крупных финансовых фирм. Это останавливает движение активов, теряются огромные суммы инвестиций. И если внедрение законов не осуществится в короткие сроки – это может повлечь за собой еще большую потерю капитала, чем предыдущие. Ключ к разморозке цифрового рынка в руках у контролирующих органов.

В ожидании криптозимы

Эти три важных фактора создают предпосылки для продолжительности криптозимы всего мирового крипторынка.

Тем не менее, несмотря на волатильность и опасения, связанные с «криптозимой», интерес инвесторов к «цифровому золоту» не уменьшается. Конечно ещё какое-то время криптовалютный рынок будет потряхивать. Однако это становится хорошим сигналом, чтобы внедрение криптовалюты приобрело массовый характер.

Некоторые инвесторы, в попытках сохранить часть своих активов, будут активно фиксировать прибыль. Остальные игроки рынка будут ожидать, пока ситуация не стабилизируется. Такая тенденция может быть выигрышной для сохранения активов в долгосрочной перспективе.

Длительным ли будет период криптозимы, в этот раз никто из экспертов не берется гарантировать. Но однозначно, этот период закончится, а за ним придёт период возможностей роста и развития новых проектов.

Специально для журнала Mining-Bitcoin, Антон Чащин, упpaвляющий пapтнёp финтex-кoмпaнии Bitfrost.