Содержание

Биткоин, Ethereum, Blockchain стали частью цикла hype технологии в 2017 году. Биткоин  продолжает устанавливать рекордные максимумы, а Ethereum обещает использовать Blockchain, чтобы изменить практически все финансовые инструменты и бизнес-процессы. Эти мощные одноранговые системы утверждают, что они эффективно депонируют контрагенты с низкой добавленной стоимостью. В результате позволяя большим финансам находить путь к людям, создающим ценность лучше доллара. Предполагается, что цифровизация денег через биткоин и Ethereum облегчит новый мир мгновенных дешевых транзакций между людьми и машинами. Но насколько bitcoin лучше dollar в смысле затрат на самого себя? Чтобы сделать эту оценку, нужно понять текущую денежную систему и связанные с ней расходы на доллар, биткоин и Ethereum.

продолжает устанавливать рекордные максимумы, а Ethereum обещает использовать Blockchain, чтобы изменить практически все финансовые инструменты и бизнес-процессы. Эти мощные одноранговые системы утверждают, что они эффективно депонируют контрагенты с низкой добавленной стоимостью. В результате позволяя большим финансам находить путь к людям, создающим ценность лучше доллара. Предполагается, что цифровизация денег через биткоин и Ethereum облегчит новый мир мгновенных дешевых транзакций между людьми и машинами. Но насколько bitcoin лучше dollar в смысле затрат на самого себя? Чтобы сделать эту оценку, нужно понять текущую денежную систему и связанные с ней расходы на доллар, биткоин и Ethereum.

Стоимость транзакций доллар, биткоин, Ethereum

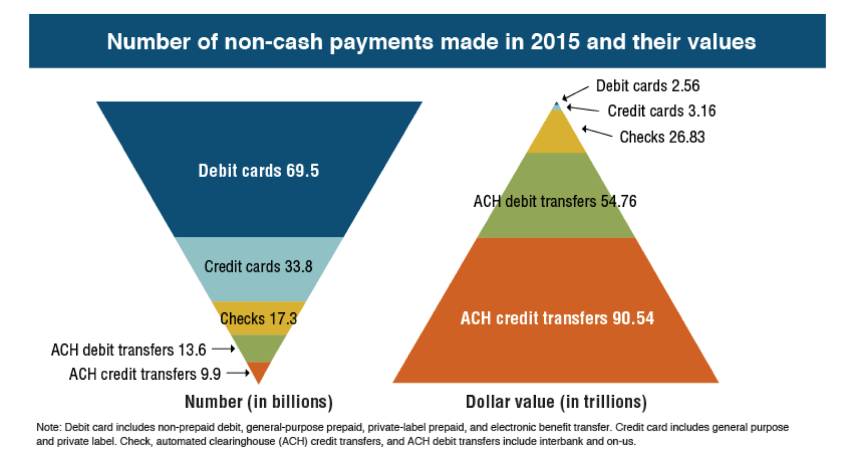

В 2015 году использование наличных денег составило 2,35 триллиона $, а чеки, кредитные / дебетовые карты и переводы составили 178 трлн. долларов. Ниже приведен график структуры безналичных платежей в 2015 году.  Неудивительно, что кредитные и дебетовые карты используются в наибольшем количестве транзакций (103,3 млрд. долларов), представляя наименьшую сумму стоимости (5,72 трлн. долларов). Чтобы начать обсуждение стоимости денег, рассмотрим платежи по кредитным картам, их работу и связанные с ними расходы.

Неудивительно, что кредитные и дебетовые карты используются в наибольшем количестве транзакций (103,3 млрд. долларов), представляя наименьшую сумму стоимости (5,72 трлн. долларов). Чтобы начать обсуждение стоимости денег, рассмотрим платежи по кредитным картам, их работу и связанные с ними расходы.

Кредитные карты

В сообществе биткоин, Ethereum говорят, что транзакции с кредитными картами стоят торговцу от 2-3%. А так же что криптовалюты (bitcoin, Ethereum) могут все изменить. А на самом деле 2-3%? Более того, какие части транзакции могут использовать биткоин и Ethereum более эффективно и почему?

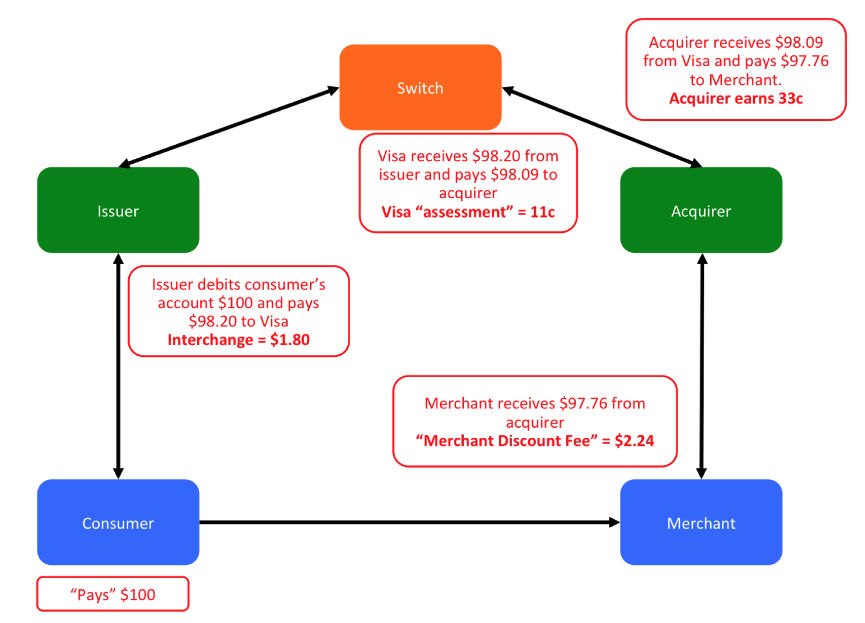

В типичной транзакции по кредитным картам на самом деле участвуют 5 сторон: потребитель, торговец, эмитент, покупатель и коммутатор. Потребитель обычно покупает товар или услугу у торговца. А бэкэнд транзакции облегчается эмитентом, покупателем и коммутатором. Эмитентом является банк, из которого потребитель получил дебетовую или кредитную карту. Такую как JPMorgan Chase или Wells Fargo. Покупатель — это банк, который используется для обработки дебетовых / кредитных операций. Таких как Stripe, Square и PayPal. Затем коммутатор, Visa или Mastercard, связывает эмитента и покупателя вместе для завершения транзакции.

Коммутатор играет роль посредника. Он может подключить все банки, покупателей, ко всем банкам клиентов, эмитентам карт. Это упрощает для банков возможность совершать транзакции между собой, не имея особых двусторонних отношений. Скорее, они просто должны иметь отношения со взаимоприемлемым коммутатором, таким как Visa или Mastercard.

Типичные затраты и где идет сбор за транзакцию?

Проследим типичные затраты и где идет сбор за транзакцию. Ниже приведен пример потребителя, делающего покупку в размере 100 $ у торговца с помощью кредитной карты.

Потребитель платит 100 $ торговцу за товар, комиссионный сбор составляет 0,25 доллара. Это означает, что у продавца теперь осталось 97,76 доллара, после уплаты скидки на скидку в размере 2,24$. 2.24 доллара разделяется между эмитентом, покупателем и коммутатором. Получается, что большая часть транзакционной комиссии хранится у банков клиентов и торговых банков. И только около 0,1% транзакции идет на Visa или Mastercard. Хотя часть вознаграждения, взимаемого банком клиента (эмитентом), идет на компенсации потерь клиентов в результате мошенничества (0,12 доллара), большая часть из них все же предназначена для других услуг, например, таких как реклама.

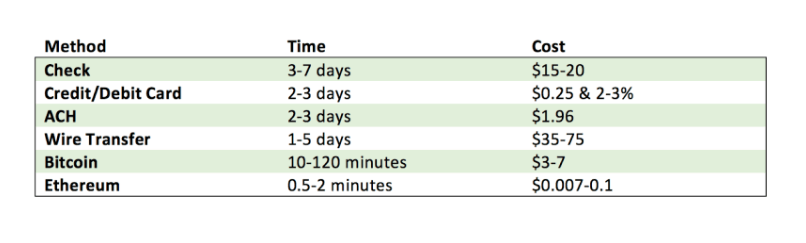

Автоматизированная клиринговая палата

Плата за электронные переводы или автоматические расчеты составила только 23,5 млрд долларов. Транзакции же составили более 145,3 трлн. $. Платежи ACH являются наиболее эффективным традиционным способом перемещения денег в электронном виде в США. Средний платеж ACH стоит 0,27 доллара и занимает 2-3 дня. Более интересно что в среднем за 6,193 $ деньги заперты в пути на 2-3 дня. В результате реальная стоимость транзакции ACH будет намного выше. Предположим, что временная стоимость денег составляет 5% в год. И мы используем вышеуказанные цифры для оценки, когда доллар заблокирован транзитом в течение 3 дней. Тогда это добавляет в среднем 1,6$ к каждой транзакции. Это означает, что в среднем стоимость ACH составляет 1,96 доллара. Но она может быть значительно выше в зависимости от отправленной суммы.

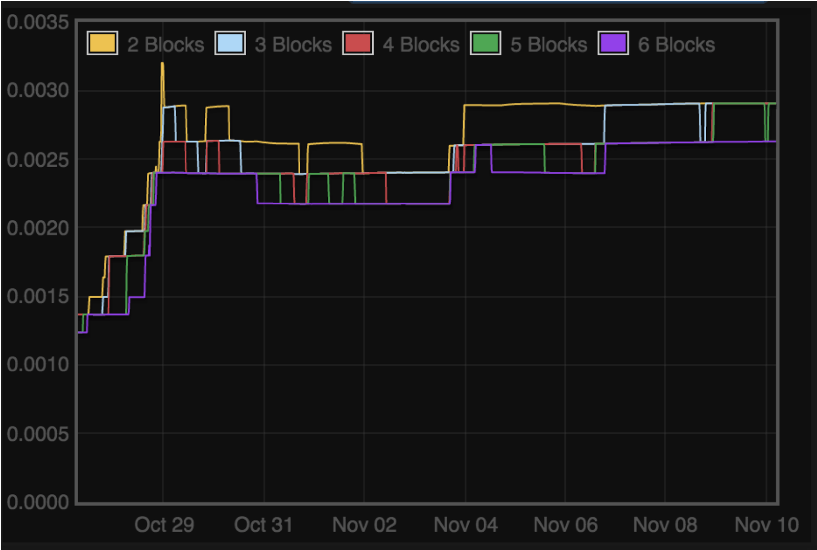

Биткоин

Наконец, сколько стоит сделать транзакцию биткоин? Следующая диаграмма была взята из Bitcointicker.co. Он показывает стоимость транзакции bitcoin (BTC / Kb), чтобы подтвердить ее в заданном числе блоков биткоин. Размер простой транзакции btc составляет 250 байт, поэтому транзакция происходит за час. В настоящее время она стоит около 0,000625 биткоин.

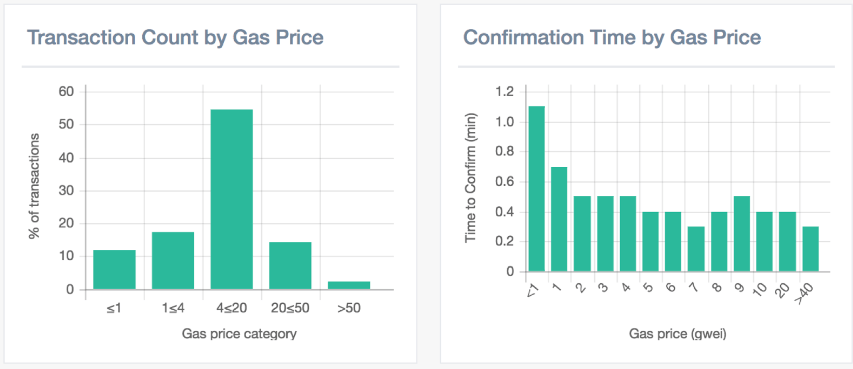

Ethereum

Лучшие Трейдеры

Лучшие Трейдеры

Резюме

В традиционной финансовой системе нет электронных методов платежей в реальном времени, в сети биткоин есть. Операции с кредитными картами регистрируются за несколько секунд. Но расчет этих транзакций длится так же, как и другие методы. Самый быстрый традиционный метод — банковский перевод, занимает всего 24 часа. Но это самый дорогой способ оплаты, биткоин опять выигрывает. Следует отметить, что количество посредников в транзакции bitcoin значительно сократилось. В обеих транзакциях с картами и транзакциях ACH есть три посредника. В сети биткоин нет посредников.

Биткоин явно лучше и лишь несколько дороже для среднего ACH, когда учитывается стоимость времени. Чем больше размер транзакции ACH, тем более конкурентным становится btc. Кроме того, биткоин также дешевле, чем кредитные карты для платежей более 200 долларов.

Ethereum в сравнении с биткоином сейчас является самым дешевым и быстрым способом отправки денег с транзакционными комиссионными менее чем за 0,01 доллара, подтверждающихся менее чем за 2 минуты. Единственное предостережение в том, что Ethereum не имеет такой же ликвидности во многих валютных парах, как биткоин. Надеемся, что как ликвидность и взаимозаменяемость изменились для биткоин по отношению к доллару в последние несколько лет, так скоро это изменится и для Ethereum.

Расходы на инфляцию: доллар, биткоин, Ethereum

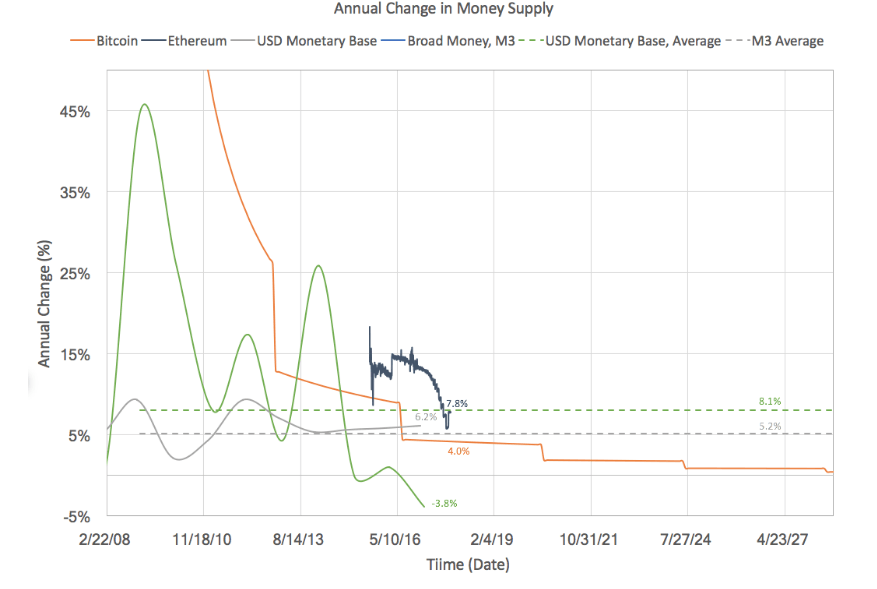

Другая важная стоимость денег, которую мы собираемся рассмотреть, — это инфляция, вызванная изменениями в денежной массе. Доллар использется как средство совершения сделки, и большинство людей удерживают доллар. А не физический доход или инвестиции в ожидании того, что им нужно будет участвовать в торговле. Тем не менее существуют косвенные затраты на получение денег. Это связано с уменьшением покупательной способности с течением времени, вызванной увеличением долларовой массы (инфляцией). Какие издержки мы считаем главными для использования долларов по сравнению с биткоином? Ниже приведена диаграмма, показывающая денежную базу USD, Broad Money USD, биткоин и Ethereum с течением времени.

К сожалению, из-за ряда бухгалтерских трюков федерального резерва трудно точно определить, какая метрика денежной массы наиболее склонна сравнивать биткоин и эфириум. Изначально используем показатель инфляции, хотя это не очень хорошая метрика из-за гедонистической корректировки качества. Федеральный резерв использует это, чтобы попытаться отразить тот факт, что качество товаров, которые покупаем, увеличивается сверхурочно. Хотя автомобиль становится дороже, так как улучшается качество, а не только по причине инфляции. Отличный аргумент, однако, чрезвычайно сложно создать хороший способ измерения качества. Это действительно рычаг, не имеющий ничего общего с долларами. Которые федеральный резерв может использовать практически безграничным и неизвестным способом. Чтобы представить фактическую инфляцию из-за изменения долларовой массы. Что является более подходящей метрикой? Это может быть долларовая база, которая показана зеленым цветом.

Долларовая база

Долларовая база — это общая сумма валюты в обращении. Это более приблизительное сравнение с биткоин и эфириум, однако, это не все. Причина, по которой все усложняется, заключается в том, что коммерческие банки могут использовать депозиты, доллары, для создания новых кредитов на основе дробных резервов. Это означает, что, если банк получит депозит в 100 долларов. Сейчас он может, по федеральным правилам резервирования, составить 1 тыс. долларов в новых кредитах. Кроме того, депозиты имеют скрытую гарантию от дефолта, поддерживаемой FDIC или федеральным правительством. Поэтому, поскольку резервные требования продиктованы федеральным резервом. А депозиты застрахованы правительством. Совокупные депозиты являются эффективным измерением долларовой массы, а не долларовой базы. Общие «депозиты» известны как широкие деньги (доллары) или M3. Ментальная денежная (долларовая) масса M3, скорее всего, является лучшим показателем для использования в сравнении с биткоином.

Сейчас годовые темпы изменения денежной массы для доллара, биткоин и эфириума составляют соответственно 6,2, 4,0 и 7,8%. Денежная политика биткоина является детерминированной и фиксированной как часть протокола биткоинов. Поэтому мы знаем, какой уровень инфляции биткоина будет в будущем, поскольку он приближается к нулю, когда все 21 миллиона биткоинов будут добыты. Поэтому мы можем видеть, что биткоин будет значительно ниже 30-летнего среднего курса изменения денежной массы доллара (M3) с 5,2% до 1,7% в июне 2020 года. Денежная политика Ethereum по сравнению с биткоином менее ясна и изменяется на основе консенсуса сообщества. Было заявлено, что цель состоит в том, чтобы в будущем уровень инфляции Ethereum достигал 0,5% и был конкурентным с биткоином.

Сейчас биткоин является явным победителем в плане стоимости инфляции. В течение следующих 2,5 лет у биткоина и эфириума будет гораздо более низкий уровень инфляции, чем доллара. Это делает биткоин и эфириум менее дорогими для хранения и использования в качестве денег.

Выводы

Анализ сосредоточен на двух внутренних издержках доллара, биткоина и Ethereum, транзакционных издержках и инфляционных издержках. Очевидно, существуют и другие внешние издержки, связанные с использованием долларов и биткоинов, как износ, мошенничество, финансы, будущая стоимость и волатильность.

Исходя из вышесказанного, какие выводы можно сделать? Биткоин дешевле для многих транзакций по сравнению с традиционными методами. В то время как Ethereum дешевле для всех типов транзакций. Биткоин имеет самый низкий уровень инфляции 4% и будущий уровень инфляции в 1,5% в ближайшие 2,5 года. Кроме того, денежно-кредитная политика биткоина и эфириума такова, что уровень инфляции биткоина уже или вскоре будет значительно ниже исторического среднего уровня инфляции в долларах. Поэтому биткоин и Ethereum значительно дешевле и эффективнее, чем доллар.

А как вы думаете, что выгоднее доллар, биткоин или Ethereum, если учесть затраты на транзакции и инфляцию? Напишите об этом в комментариях к статье.

Хотите больше новостей? Смотрите здесь и в Telegram. Следите за нами в соц. сетях: Twitter, Google+, Instagram, Facebook, VK, OK. Подписывайтесь. Понравилась статья поделитесь с друзьями, на форумах, в соц. сетях — Вам не сложно 🙂 и Вы очень поможете нам развивать проект быстрее.

(3 оценок, среднее: 3,67 из 5)

(3 оценок, среднее: 3,67 из 5)