С момента принятия закона о криптовалютах в России наибольший интерес вызывает вопрос о налогообложении прибыли от деятельности с цифровыми активами. Больше всего тема касается трейдеров и инвесторов.

Консультанты биржи Binance (обзор) провели работу, собрали информацию и ответили на вопросы пользователей во время прямой сессии.

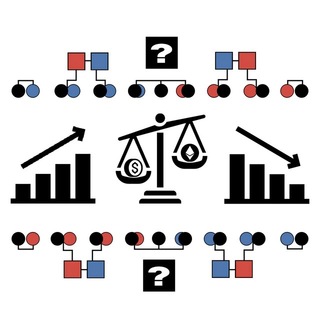

Интересы, главным образом, сосредоточились вокруг аспектов:

- Режима налогообложения.

- Момента наступления обязательств.

- Формы подачи отёчности.

В этой статье наш журнал Mining-Bitcoin вкратце даст ответы на перечисленные вопросы, а полностью можете посмотреть в видео, в конце статьи.

Режим налогообложения

Лучшие Трейдеры

Лучшие ТрейдерыПричины следующие:

- Для самозанятых круг занятий ограничен определенными видами деятельности число которых описывается в 9 строчек и не включает вклады или инвестиции с любыми активами, соответственно с криптовалютами. Хотя в перечне для самозанятых и есть размытое описание «удалённая работа через электронные площадки» под которое вполне попадает такое занятие, как трейдинг. Но, видимо, в этом случае предполагается заработок фрилансера — выполнения задач по сценариям заказчика.

- ИП также исключается по простой причине — пока не существует как вида деятельности связанного с криптовалютами, так и связанных ОКВЭДов.

Поэтому все что остаётся, это подавать стандартную отчётность раз в год по форме НДФЛ и уплачивать с дохода от 13 или 15% налога, в зависимости от суммы дохода.

Когда наступают обязательства

Моментом наступления налоговых обязательств считается вывод виртуальных средств в фиат на внешний счет при условии, что получена прибыль. Если на старте деятельности у предпринимателя имелась сумма, чьё происхождение он может обосновать, а в результате деятельности, например, трейдинга или холдинга появилась прибыль, зафиксированная в фиатных деньгах, именно с неё необходимо уплачивать налог. А именно, при положительном сальдо в фиатах между вводом и выводом средств на криптобиржу.

Форма подачи декларации

Специальная форма ещё не разработана. Рекомендуется просто заполнять декларацию и указывать сумму, с которой нужно уплатить налог. Можно приложить скриншоты из ЛК, отображающие оборот средств. Но, для налоговых органов это не документы, а стандарты подачи криптоотчетности ещё не разработаны. Вероятно, и в будущем, форма будет свободная, поскольку многие иностранные площадки, где зарабатывают трейдеры, не оказывают услуги заверения документации, поскольку просто не обязаны иметь печать и не пользуются ею.

А вы уже задумывались об уплате налогов с прибыли на криптовалютах?