Содержание

Начнём с того, что подробно рассмотрим принцип работы децентрализованных кредитных платформ и их отличия от централизованных аналогов, например, банков. Сразу обозначим, что на протяжении всей статьи будем использовать термин DeFi lending, который означает децентрализованное кредитование.

Используя DeFi lending, пользователи могут брать и предоставлять средства в долг без необходимости доверия третьей стороне. Всё взаимодействие происходит через смарт-контракты, и оба участника имеют полный контроль над своими средствами. Гарантом в этом случае выступает смарт-контракт, об устройстве которого поговорим чуть ниже.

Пользователь, который хочет стать кредитором, вносит свои токены в определённый смарт-контракт. И начинает получать процент за предоставление этих токенов для займа. Токены, которые были внесены пользователем в смарт-контракт, становятся доступны другим пользователям платформы, которые могут их взять в долг. Кредиторы получают специальные токены, эквивалентные внесённым токенам в смарт-контракт, плюс проценты, которые они получают за предоставление займа. Но о них чуть позже.

Наверняка у вас возникает вопрос. Зачем человеку вносить залог в ETH, стоимость которого больше заёмных средств, если можно просто продать свой 1 ETH и получить деньги моментально? Ответ очень простой. Человек не хочет продавать ETH, потому что купил его как инвестицию. И думает, что он будет расти и дальше. Поэтому гораздо разумнее оставить свой ETH как залог, получить нужную сумму в долг, а затем расплатившись по кредиту, забрать свой залог в целостности и сохранности. Также очень много трейдеров берут подобные займы для торговли с плечом на биржах.

Давайте рассмотрим простой пример, чтобы понять, как работает DeFi lending со стороны заёмщика. Цену Ethereum обозначим за 1000 $.

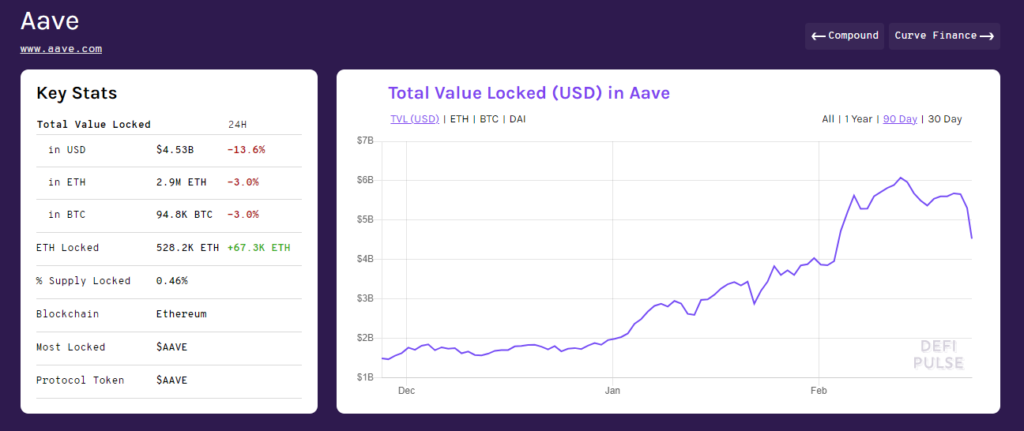

Примеры кредитов DeFi через платформу AAVE

Допустим, Костя хочет взять займ в стейблкоине DAI через платформу AAVE. У него есть в наличии 2 ETH, которые он вносит в смарт-контракт как залог. Учитывая параметр LTV в 80%, он может получить в долг максимум 1600 DAI токенов. Спустя сутки Костя хочет вернуть долг и забрать свои 2 ETH из залога. За эти 24 часа накапали проценты и он должен вернуть не 1600 DAI, а 1601. Он возвращает их в смарт-контракт, получая обратно свои 2 ETH в целостности и сохранности.

Лучшие Трейдеры

Лучшие Трейдеры

Но, что если за эти сутки цена ETH упала с $1000 до 900, т.е. общая стоимость залога Кости стала не $2000, а 1800? Для каждого актива, который даётся в залог, есть ещё один параметр — порог ликвидации. В случае с ETH он составляет 82,5%. Это значит, что если сумма полученного займа достигнет 82,5% и более от стоимости залога, то залог будет ликвидирован для выплаты средств кредитору. И если цена Ethereum упала до $900, то сумма займа в 1600 DAI токенов теперь составляет почти 89% от стоимости залога. То есть, залог был ликвидирован ещё на моменте, когда цена ETH упала до 967 $. Именно поэтому заёмщики очень редко берут деньги впритык к параметру LTV. Потому что риск ликвидации залога в такой ситуации очень высок. Если брать заём в 30–40% от изначальной стоимости залога, то риск ликвидации значительно уменьшается.

Сколько процентов платит заёмщик и какие есть варианты?

Платформа AAVE предоставляет заёмщику два варианта. Заём со стабильной и плавающей ставкой. Процент по плавающей ставке зависит от количества предлагаемых токенов и, токенов взятых в долг в определённом смарт-контракте. То есть, чем меньше денег доступно для займа в определённом смарт-контракте, тем выше будет процентная ставка. И наоборот, если в смарт-контракте очень много ликвидности, то процентная ставка будет ниже.

Теперь вернёмся к кредиторам и как они получают прибыль. Допустим, Макс вносит 1000 токенов DAI в смарт-контракт и планирует получать процент прибыли за предоставление своих средств в долг. За каждый внесенный токен DAI Максим получает специальный токен (в этом случае aDAI токен). Стоимость такого токена привязана к стоимости стандартного токена DAI. В любой момент Макс может обменять aDAI на DAI и забрать свои средства из смарт-контракта.

Но как выплачивается процент за предоставление средств в долг? AAVE сделали очень интересную систему. За каждый внесённый токен в смарт-контракт пользователь получает эквивалентное количество aDAI токенов на баланс. А процент доходности выплачивается через постепенное увеличение количества этих токенов на балансе пользователя. То есть, если берём прошлый пример, то у Макса на балансе находится 1000 aDAI токенов. С новым блоком в блокчейне ETH количество таких токенов на балансе Макса будет увеличиваться в соответствии с процентной доходностью определённого lending-маркета.

Естественно, стоит поговорить о рисках. Одни из самых важных параметров, по мнению нашего журнала Mining-Bitcoin, за которыми нужно следить при займе средств через AAVE — это уровень ликвидации вашего залога и Health фактор. Health фактор — это индикатор того, насколько далёк или близок ваш актив в залоге к ликвидации. При пересечении определённого порога в Health факторе ваш актив может быть ликвидирован. У большого количества людей были ликвидированы средства из залога только потому, что они не следили за курсом своего актива, за процентом ставки и Health фактором.

Напомним, что процент ставки меняется с каждым новым блоком в блокчейне Ethereum. Если будет сильное колебание соотношения доступных токенов и токенов в займе в смарт-контракте, то актив в залоге может быть ликвидирован.

Но есть инструменты, которые позволяют следить за Health фактором вашего залога автоматически и присылать уведомления в различные соцсети, например, Telegram. Это позволит избежать неожиданной ликвидации вашего актива. На AAVE также доступны Flash Loans. Это быстрые займы, которые можно получить без залога.

А вы пользуетесь подобными кредитами или ликвидностью для них, в криптовалютах?