Локальный уровень биткоина благоприятен для покупок. Но, без долгосрочных перспектив. О первом факторе свидетельствует индикатор SSR, который показывает увеличение притока денежной массы в биткоин. О перспективах будет сказано в конце статьи.

Технический инструмент SSR разработан аналитиком Вилли Ву. Представляет собой осциллятор предложения синтетических криптовалют (стейблкоинов) в форме коэффициента.

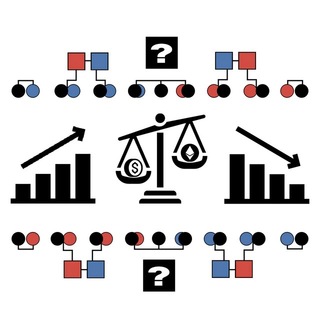

- Это соотношение предложения биткоина и стейблкоинов, исчисляется в BTC.

- Чем ниже значение соотношения, тем выше покупательная способность биткоинов, так как на фиксированную сумму стейблкоинов можно купить больше криптовалюты.

- Чем выше коэффициент, тем покупательная способность синтетических монет ниже.

Сам индикатор отслеживается аналитическим сервисом Glassnode. За последние 4 недели SSR показал рост с минимума в -2,6 до -1,9.

Лучшие Трейдеры

Лучшие ТрейдерыКоэффициент SSR помогает инвесторам и трейдерам видеть экстремумы, способные предвещать изменение тренда или настроения рынка. Однако, инструмент не учитывает базу фиатных денег и производные инструменты биткоина, поэтому не относится к универсальным индикаторам. Хотя, по истории, является достаточно точным показателем изменений.

После майского падения, главная криптовалюта котируется в диапазоне 30-40 тыс. USD. Один раз краткосрочно снижалась до 29 тыс. USD. При этом аналитики крипторынка предвещают биткоину более низкие уровни консолидации. А именно:

- 25 тыс. — JPMorgan, банк.

- 24 тыс. — Роберт Кийосаки, автор книги о «Богаом папе, бедном папе».

- 15 тыс. — Скотт Майнерд, стратег, директор Guggenheim Investments.

Строго говоря, С. Майнерд предполагает дно на уровне 10 тыс. и даже ниже, но считает такой прогноз слишком экстремальным, поэтому, пока придерживается оценки 14-15 тыс.

Негативные прогнозы поддерживает и Майкл Бьюрри, опытный инвестор, предсказавший обвал ипотечного рынка 2008 года и послуживший прототипом героя кинофильма «Игра на понижение» также предупредил криптоинвесторов о высокой вероятности снижения биткоина и мем-акций. А также о том, что период накопления перед следующим ралли на повышение может занять 2-3 года.

Учитывая все вышеизложенные факты, наш журнал Mining-Bitcoin хочет напомнить своим читателям не придавать сигналам индикаторов прогностического значения и, в вопросах инвестиций и трейдинга, полагаться на правила собственных стратегий.

А каковы ваши ориентиры при долгосрочной покупке криптовалют?